不動産投資用の物件を購入するうえで重要なのが『不動産投資利回り』です。

投資対象としてどの程度の収益性が見込めるのかの判断材料になります。

しかし実際には、不動産投資利回りにはいくつかの種類があり、それぞれ用途が異なります。

そこで今回は、不動産投資利回りの特徴と計算方法を詳しく解説します。

1. 不動産投資利回りとはどのようなものか

不動産投資利回りとは、運用するための投資用不動産から得られる利益の年間利回りのことです。

通常、利回りとは投資金額に対して得られる利益の割合のことを意味します。それに対して、不動産投資利回りは少し異なる意味合いを持ちます。

仮に不動産を一括現金で購入した場合には、純粋に購入金額に対する収入の割合という形で利回りを算出できます。

不動産投資利回り=年間収入÷購入金額×100(%)

しかし実際には、ローンを組んで投資用不動産を購入するケースがほとんどでしょう。

その場合、実際に投下する投資金額はローン返済額ということになりますが、不動産投資利回りはあくまでも物件購入価格に対する利回りとして計算します。

不動産投資利回りには、2種類の計算方法による利回りが存在するので理解しておきましょう。

2. 不動産投資利回りは2種類ある

不動産投資利回りとは「物件購入価格に対する年間収入の割合」ですが、その計算方法には以下の2種類があります。

- 表面利回り

- 実質利回り

それぞれ役割が異なるので、特徴と計算方法を説明します。

2-1. 表面利回りの計算方法

表面利回り(グロス利回り)は単純に、「物件価格に対する年間収入の割合」を表したもので、実際にどの程度の収益性があるのかを示すものではありません。

計算式は次のようになります。

不動産投資表面利回り=年間家賃収入÷物件購入価格×100(%)

実際に発生する管理費などの経費を考慮していないので、どのような有効性があるのか疑問も出ることでしょう。

この表面利回りの役割は、購入を検討している投資用不動産でどのくらいの収益性が期待できるのかを「ほかの物件と比較する」ことです。

ほかの投資用不動産を購入しても、同じように管理費や固定資産税といった費用が発生します。

その額は厳密には異なりますが、おおよその比較は可能です。

つまり物件選びのひとつの指標として、表面利回りを使うことになります。

2-2. 実質利回りの計算方法

実質利回り(ネット利回り)は購入した投資用不動産が実際にどの程度の収益性があるのかを計算したものです。

購入を検討する投資用不動産で年間利回りがどのくらい期待できるのかを知るために計算します。

実質利回りを計算するためには、年間家賃収入に対して経費となる出費の金額も必要です。

不動産投資での経費としての出費には次のようなものがあります。

- 管理会社への管理費

- 修繕積立金

- 固定資産税

- 修繕費

- ローン返済の金利部分

これらの経費を年間家賃収入から差し引いたものが実際の収入金額となるので、次の計算式で実質利回りを算出します。

不動産実質利回り=(年間家賃収入-年間経費)÷物件購入価格×100(%)

3. ローン返済をどのように扱うのか

不動産投資利回りとは一般的に、「物件価格に対する年間収入の割合」という形で算出したものとなります。

ここで疑問となるのが、『ローン返済』をどのように扱うのかということです。

経費としてはあくまでも、ローン返済額の金利部分のみとしています。

物件購入価格を投資資金と考えれば、収入からローン返済額を差し引くというのは違和感があります。

ローン返済額も投資資金になるからです。

そもそも利回りは投資金額に対する収入の割合なので、正確には「ローン返済額に対する収入の割合」が不動産投資利回りだと考えられます。

となれば、物件購入価格ではなく、「ローン返済額に対する年間収入の割合」が利回りになるのでは、と考えられます。

しかし一般的には不動産投資利回りの場合、実質利回りはあくまでも物件購入価格に対する収入の割合となっているので、ローン返済額は差し引かないというのが正しい計算方法になるでしょう。

ただしローン返済の金利部分に関しては、物件購入価格に含まれてはいないものです。

ローンを組んだことにより付随して生じる経費なので、これは年間家賃収入から差し引くべきでしょう。

4. 経営状態による不動産投資利回りとは

表面利回りも実質利回りも、収入を単に『家賃収入』としています。

しかし実際には、それが「想定される家賃」なのか「実際に得られる家賃」なのかがわかりません。

そこで経営状態によっても不動産投資利回りは変わります。

4-1. 『想定利回り』とは

不動産投資の『想定利回り』とは、物件が年間を通して満室であると仮定して計算する利回りのことです。

実際には不動産投資をすると、空室となる期間が出てきます。

賃借人が退去したあとには室内をクリーニングし、新たな入居者を募集します。

すぐに入居者が決まらなければ、その間は家賃収入がありません。

しかし投資用不動産を購入する前には、どの程度の空室期間が出るのか予想するのは難しいものです。

そこで一般的に、不動産投資の表面利回りはこの想定利回りを使って計算します。

さらに新築物件などこれから入居者を募集する場合、設定した家賃収入で計算するので実際にその家賃で賃借人がつくのかどうかがわからないという課題もあります。

4-2. 『現行利回り』とは

『現行利回り』とはすでに入居者がいて家賃収入が発生している物件で算出する不動産投資利回りです。

実際に賃借人がついているので、より現実的な利回りと言えるのが特徴です。

もちろん賃借人が退去する可能性もあるため、必ずしもその利回りが継続するというわけではありません。

その意味ではやはり、不動産投資利回りのひとつの目安であると言えるでしょう。

5. エリアによって不動産投資利回りは異なる?

投資用不動産の購入を検討するにあたり、物件ごとの利回りを比較する前に「どのエリアで探すのか」という作業が必要になります。

エリアによって不動産投資利回りは異なるので、把握しておくとよいでしょう。

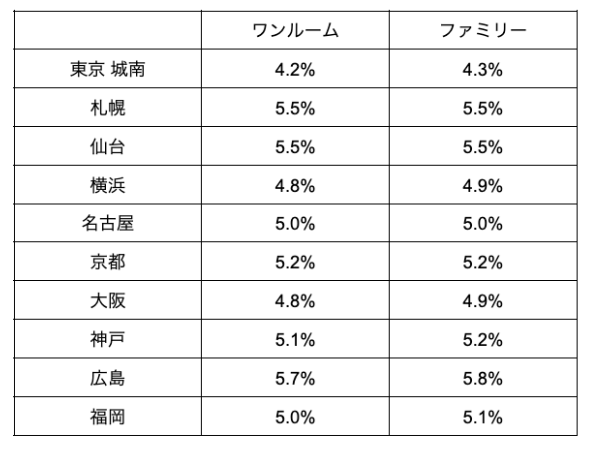

『一般財団法人 日本不動産研究所』が2021年5月25日付で発表したデータによると、賃貸住宅一棟の期待利回りはエリアごとに次のようになっています。

【参考】第44回 「不動産投資家調査」(2021年4月現在)の調査結果

こうしてみると東京や大阪のような大都市ほど不動産投資利回りは低くなっていることがわかります。

大都市は物件価格が高いために不動産投資利回りは低くなると言われます。

ただし賃貸需要は地方都市よりも多いので、空室率は低くなると考えられます。

つまり不動産投資利回りとは単に物件の魅力の指標として参考にするものではなく、賃貸需要といった要素も併用して活用するものと考えたほうがよいでしょう。

6. 新築物件と中古物件の不動産投資利回りの違い

投資用不動産を購入するうえでエリアを決めると、次は具体的に物件を探すことになります。

その際に、新築物件にするか中古物件にするかという選択肢があります。

そこで、新築物件と中古物件の利回りを考えるうえで、それぞれどのような特徴があるのかを考えましょう。

6-1. 新築物件の利回り

新築物件は中古物件よりも購入価格が高いという特徴があり、一方で家賃も中古物件より高く設定できます。

一般的には不動産投資利回りは中古物件よりも新築物件は低くなると考えられていますが、これは単純に物件購入価格と家賃収入から算出した『表面利回り』の話です。

実際には新築物件には次のような特徴があります。

- 賃借人が退去しにくい

- 中古よりも賃借人を募集しやすい

- メンテナンス費用は中古よりもかからない

以上から、まず空室リスクが中古物件よりも低くなると考えられます。

さらにメンテナンス費用がかからないので、経費となるコストも低くなります。

そのため実質的な家賃収入が多いこととランニングコストがかからないという点で、中古物件よりも高い利回りが期待できると考えられます。

6-2. 中古物件の利回り

中古物件は新築物件の反対に、購入価格は安くなるもののランニングコストがかかることと空室リスクが高まることが懸念されます。

空室期間が長引けば実質的な家賃収入は大きく減少します。

また築年数にもよりますが、大規模修繕のための修繕積立金も新築物件より多くなる可能性があります。

以上の点から、単純に表面利回りで比較すると新築物件より高い数値になるかもしれませんが、実質利回りは新築物件より低くなる可能性があるので注意しましょう。

7. 物件選びの際に注意すべき不動産投資利回りとは

不動産投資利回りが単に高ければ購入に値するとは限りません。

物件選びの際には利回りだけでなく、チェックすべきポイントがいくつかあります。

たとえば一棟アパートやマンションの場所、満室となっていて利回りも高いケースがあります。

しかし購入後もそれが維持されるかどうかはわかりません。

たとえば入居者に学生が多いとして、近場に大学のキャンパスがあるとします。

立地としては申し分ありませんが、大学のキャンパスが移転するのは決して珍しくないため、そのキャンパスが移転する予定がないかどうかを確認しなければなりません。

あるいは『フリーレント』により高い家賃設定でも入居しているケースがあります。フリーレントは一定期間の家賃を無料とするかわりに、入居期間を決めることと家賃設定が高めになっているケースがあります。

不動産投資利回りが高い場合には、このようにチェックすべきことが多いので注意が必要です。

まとめ

不動産投資利回りとはこのように、いろんな種類があることがわかります。

さらに物件のあるエリアや新築が中古かといった選択肢によっても、利回りはかなり異なります。

不動産投資用の物件購入を検討する際には、以上の点を留意しておくとよいでしょう。